日本人の方の問い合わせの他に最近では、英語が話せる税理士をご依頼されることがあります。こういったご要望を受けて、日本で英語をメインに話す方のビジネスのお手伝いをしております。

そういう方々からよく聞かれることを9個まとめてみました。サービスをご依頼する際のご参考にしてください。

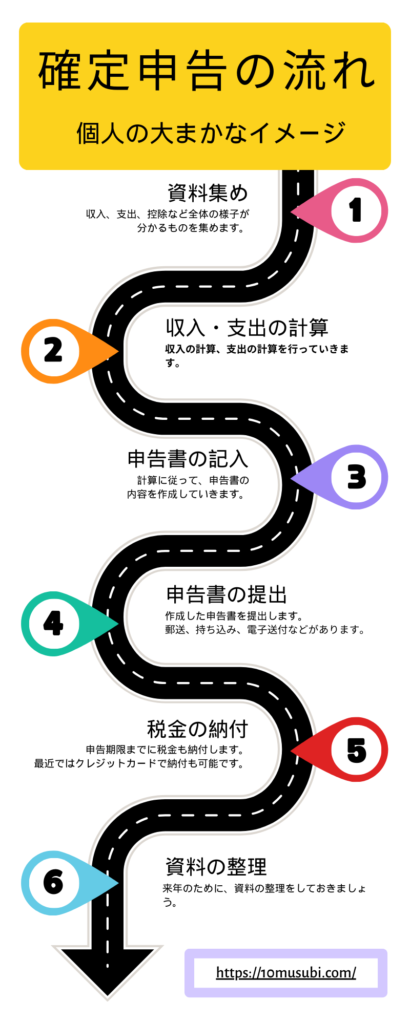

日本での所得税申告の流れはどうなっていますか?

所得税の申告書を提出することを「確定申告をする」とよく表現します。この税務申告書を作成する場合において、個人の申告について質問を受けることが多いです。個人でITエンジニアをしていたり、英語教室をしていたりなど、個人で事業を行っている人は、この確定申告書を提出する必要があります。

ここでは、自分で個人の申告書を作る場合の流れを確認してイメージを掴んでみましょう。

なお、1社勤務の方は、確定申告書を提出する必要はありません。ただし、年収2000万円を超えている場合には、1社しか勤務していなくても確定申告が必要です。譲渡制限付株式ユニット(RSU)などをもらっている場合は、1社勤務でも確定申告をしないといけません。

この金額は、2社の場合は、2社目の金額が20万円を超えている場合に確定申告が必要というように変わります。

それではイメージを見ていきましょう。

資料を集める

まずは、必要な資料を一式集めましょう。業種や個人事業主の収入、給与収入の有無、不動産収入、土地や建物を譲渡したかなどによって変わってきます。おおよその一例をあげてみます。

- 収入の資料を集める

- 売上の内容が分かるもの

- 源泉徴収票

- 銀行口座の通帳や取引明細書

- 不動産収入がある場合は賃貸契約書や収入証明書

- 配当収入など

- 支出関連

- 経費の領収書や明細書

- (なお、領収書は税務署に提出をするものではありません。資料作成のためです)

- 各種控除証明書(生命保険料控除証明書、医療費控除の領収書など)

- その他

収入と支出などの計算を行う

これらの資料をもって、収入と支出の計算を行います。

まずは、収入の計算をしましょう。

給与収入の合計を計算をしたり、不動産収入や配当収入などのその他の収入を合計したりですね。

次に、経費の整理をしていきます。必要経費を項目ごとに整理(交通費、通信費、事務用品費など)、経費の合計を計算という感じです。

事業をしている場合には、日本の会計ソフトを使っていると便利です。

ない場合でも、最低Excelなどに記録を作っておきましょう。

これらの差額から、利益が分かります。

利益のことを、税法の考え方で、「所得」と表現することが一般的です。

この利益から所得控除を引いて課税所得を出していきます。

所得控除は、住宅ローン控除やふるさと納税のような寄付控除が対象です。

控除後のこの利益について、税金を負担する力があると見て、課税されます。

申告書の記入

上記のように、所得金額を計算した上で申告書に記入をしていきます。申告書には、それぞれの収入の内容や経費の金額、控除の金額を記載する場所があります。

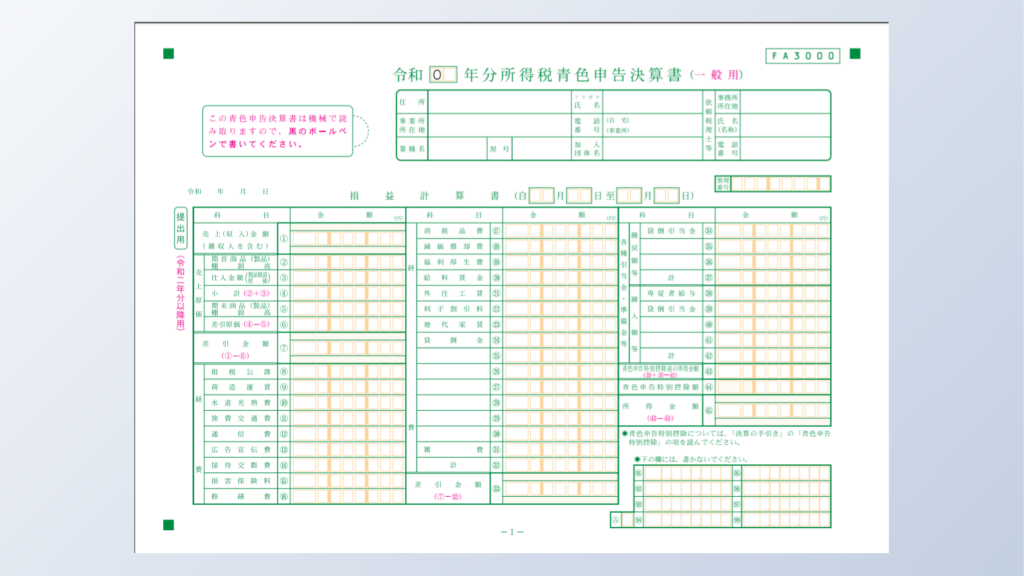

事業所得や不動産所得の場合には、通常青色申告をしていきます。この場合は通常青色申告決算書を添付します。こちらも、先述した収入や経費の金額を記載すれば完成します。

このような見た目です。

日本語がしっかり書かれているので、ちょっと嫌な感じするかもしれません。

それは日本人の方でも同じで、見た目に慣れないので代理で作成してほしいという依頼は多いです。

申告書の提出

申告書を作成したら、税務署に提出をします。

提出方法は、郵送、持ち込み、電子送付です。

郵便代金も値上がりしていっていますので、ITが嫌いでなければ、電子送付をすることが多いです。

税理士が代わりに電子送付をする場合もあります。

電子申告の場合は、マイナンバーカードの確認が必要です。

また、そもそも電子申告をする場合には、納税用確認番号を取得しておく必要があります。税理士に代理で取得してもらうことも可能です。

税金の納付

申告した金額を国に納付します。

納付方法の選択肢は多いです。一覧してみましょう。

- 振替納税

- ダイレクト納付(e-Taxによる口座振替)

- インターネットバンキング等

- クレジットカード納付

- スマホアプリ納付

- コンビニ納付(QRコード)

- 現金で納付する方法

毎年決まっているなら、振替納税を設定しておくと便利です。

今年限りなどであれば、コンビニ納付でもいいです。

資料の整理をする

上記の資料を整理しておきましょう。

毎年の資料があると、来年確定申告書を作るのが楽です。

また、資料は7年間の保管義務があります。

全体のイメージ図

このようにまとめられます。

イメージに役立ててください。

確定申告はいつまでにすればいい?

通常

確定申告は、今年の分の申告書を翌年2月16日から3月15日まで行います。

還付申告をする場合には、2月16日以前からも可能です。

早い方は1月4日くらいに還付申告を終わらせてしまうことがあります。

早く還付申告をすると、早く還付申告の手続きが完了します。

よって、戻って来るお金が早くなり手元に余裕が出やすいです。

めんどうくさいかもしれませんが、申告は早めにしましょう。

遅れると延滞税

申告が1日でも遅れてしまうと延滞税がかかります。

一昔前、レンタルビデオの延滞金が取られたことを覚えていますか?

延滞というのは、はっきりした内容です。

「1日遅れた」という計算は、税法解釈や会計帳簿のミスよりも簡単に見つけられて、指摘されます。

延滞税は容赦なくかかってくるので、気をつけるようにしましょう。

税理士への依頼

確定申告時期になると税理士も忙しくなることが多いです。

できる限り早めの時期に連絡をして、処理をしてもらうように依頼をしておくといいです。

資料を渡しても処理に時間がかかってしまうので、分けて渡せるように早めの契約をしておきましょう。

英語での税務相談はどのように進められるか?

疑問点から

英語での税務相談について、疑問に感じていることを最初にお伺いいたします。

その点に答えることから始めるようにしています。

というのも、税法の基礎からお伝えしても、全体がとても大きいです。

疑問に感じたこと、知りたいことを中心に解消していくことで、小さく納得ができ、税金に対するアレルギーを減らすことができます。

記録の作成

単発税務相談などでご質問をいただいたときには、要点をまとめて後でお送りするようにしています。

そうすることで、聞き逃しや勘違いを防いで行動ができるようにと考えています。

また、メモを取ることに時間を多く使ってしまうと本来必要な相談ができないことがあるので、このようにしています。英語の得意な方には、英語で記録をお送りしています。

外国人が日本で税務申告をする際の注意点は?

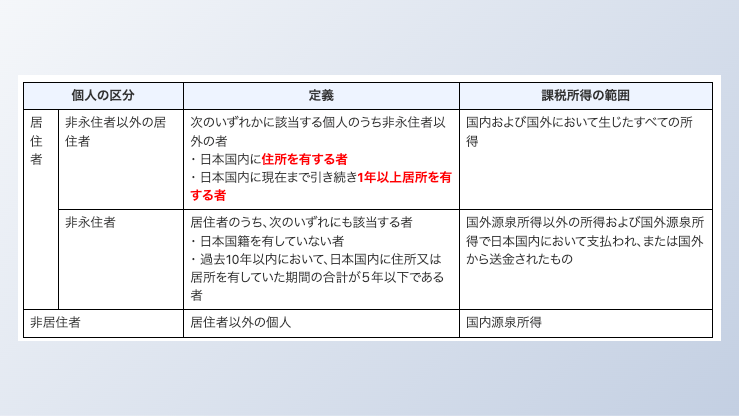

そもそも日本の所得税を払う必要があるかを確認しましょう。

日本の所得税で外国人の方に対して課題になるのは、居住者、非居住者の判定です。

また、居住者になった場合においても、非永住者と非永住者以外の居住者に分けられます。

どの状況に当たるかによって、日本以外にある所得についても含めて申告をする必要があるかどうか考えないといけないです。

自分がどの分類に当たるか、最初に判断をしておきましょう。

税理士に依頼するときにも、この確認から入ることがとても多いです。

表で確認するときは、このように定義されることが多いです。

日本での扶養控除について教えてください。

日本では、個人単位課税になっています。

夫婦の収入を合算してその半分を夫婦に分けて、それぞれ所得税を計算する方法を採用している国があります。

日本では異なります。

その代わり、一定以下の収入の配偶者がいる場合には、配偶者控除といって、最初に計算した所得の金額から、控除を行えます。

このような控除額です。

控除を受ける人の収入が1000万円を超える場合には、控除を受けられない計算になっているのでご注意ください。

| 控除を受ける納税者本人の 合計所得金額 | 控除額 | |

|---|---|---|

| 一般の控除対象配偶者 | 老人控除対象配偶者 | |

| 900万円以下 | 38万円 | 48万円 |

| 900万円超950万円以下 | 26万円 | 32万円 |

| 950万円超1,000万円以下 | 13万円 | 16万円 |

また、日本国籍以外の方の場合、母国にいるご両親に送金していることも考えられます。

このときは、国外居住親族にかかる控除を受けることができる場合があります。

適用できると所得税が減りますので、検討しておきましょう。

税務相談はオンラインでも可能ですか?

遠隔地からでも相談可能

税務相談はオンラインでも可能です。

当事務所は大阪にありますが、遠隔地からでもご相談可能です。

担当税務署が遠くても大丈夫

みなさんが申告する税務署は、お住いの地域の税務署です。

例えば、当事務所がある大阪市都島区の管轄の税務署は旭税務署というところです。

これが例えば、東京都板橋区にお住まいであれば、板橋税務署というところが担当になります。

このように管轄場所が離れていても、申告には問題がありません。

税務署が必要な場合、離れていても私に連絡をしてきてくれます。

日本での所得税率はどうなっていますか?

所得税率はどれくらい所得があるかによって変わってきます。

所得が上がると累進課税で税率があがります。

一覧のため、こちらをご参照ください。

注意点ですが、所得が1000万円の人の税率は40%のように見えますが、違います。

1000万円の所得のうち195万円以下については5%、330万円未満については10%のように、ひとりの所得の中でも税率が分かれています。

ビザの種類による税務の違いは?

ビザの種類

そもそも日本で働いていいかどうかをビザの種類で判断する必要があります。また、働く許可を得られないビザの場合、海外からテレワークを受けて働くことも、所得を得るということでビザの規定に反することになります。

ビザの種類によって税率が直接に分かれることはありませんが、これを税務上のステータスに置き換えて考えます。

税率について

雇われていることを前提に非居住者として税務上判断されれば、20.42%の源泉徴収がされて所得税の納付が完了します。つまり、税率は20.42%です。

居住者の場合は、国内の所得・国外の所得に対して課税されるかどうかを非永住者と非永住者以外の居住者に分けて考えます。

その上で、日本国籍を有している人と同様に累進課税となります。

所得税の申告期限(デッドライン)はいつですか?

所得税の申告期限は翌年の3月15日です。

しかし、これを過ぎてしまったからといって、義務が免除されるわけではありません。

税務署から指摘を受けないとしても早めに申告をするべきです。

最近は、納税をしない永住許可を得ている人について、許可が取り消される可能性があります。

きちんと納税をしておきましょう。

なお、期限後でも申告は可能です。

早く申告することで、延滞金を減らすことが可能です。

大阪で英語対応可能な税理士|大阪 税理士 英語

日本税理士会連合会、近畿税理士連合会、金融庁など、英語が話せる税理士の紹介制度を創設しています。

期限後申告のご相談を受けることもあります。

ご心配な方は、お問い合わせください。

ということで、大阪で英語対応で税理士をしておりますが、全国からのお問い合わせに対応可能です。

キーワード

「大阪 税理士 英語」

大阪市北区、大阪市都島区、大阪市福島区、大阪市此花区、大阪市中央区、大阪市西区、大阪市港区、大阪市大正区、大阪市天王寺区、大阪市西淀川区、大阪市淀川区、大阪市東淀川区、大阪市旭区、大阪市城東区、大阪市鶴見区、大阪市阿倍野区