個人事業主がパソコンを買った場合には、どのように経理処理をするべきでしょうか。

パソコンを使わない仕事はありませんので、この点を一緒に整理してみましょう。

経費をどう計上するか

まず、パソコンを買った場合、個人事業主は経費に計上できるのでしょうか?

当然、計上することができます。しかしその形状の仕方が金額によって異なります。

少額ならすべて費用にできる

少額のパソコンの場合は、全額を費用に計上できます。 具体的な額は100,000円未満の場合です。

額が大きいと減価償却する必要がある

額が100,000円以上である場合には減価償却をする必要があります。

減価償却とは、1年より長く使える資産について、その買った経費をその使う年数に応じて配分するといった考え方です。

例えば、パソコンが4年で使うものである場合、36万円なら、1年に9万円が費用として割られるようなイメージになります。

青色申告の特例

10万円以上のパソコンについて減価償却をするのが原則的な方法ですが、 青色申告の特例もあります。

これは300,000円未満の減価償却資産について、買った年に全て必要経費に入れることができるといった内容です。

また、上記とは別に、200,000円未満の減価償却資産については、3年で償却できるといった方法も存在します。

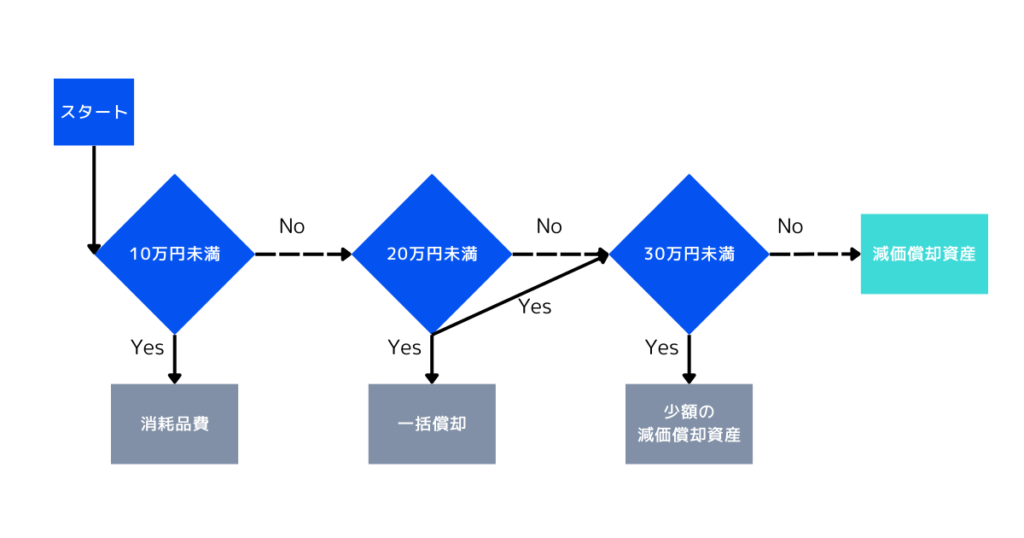

フローチャート

これらをフローチャートに落とし込むとこのようになります。

20万円未満の一括償却は、3年に必要経費を分けます。人によっては一括で必要経費にしたい方もいるでしょう。その場合、10万~20万円未満の消耗品を30万円未満のくくりにして、少額の減価償却資産として経理することも可能です。

会計処理の例

会計処理の例を見てみましょう。

なお、税込み処理をしていれば、税込み金額で判断をします。

10万円未満

90,000円のパソコンと仮定してみましょう。

| 日付 | 借方 | 貸方 | 摘要 | ||

| 3月6日 | 消耗品費 | 6600円 | 現金 | 6600円 | ABC薬局 マスク代 |

20万円未満

計上時

| 日付 | 借方 | 貸方 | 摘要 | ||

| 2月26日 | 一括償却資産 | 150,000円 | 普通預金 | 150,000円 | パソコンABC |

期末の処理

| 日付 | 借方 | 貸方 | 摘要 | ||

| 12月31日 | 減価償却費 | 50,000円 | 一括償却資産 | 50,000円 | 一括償却資産の減価償却 |

30万円未満

購入時

| 日付 | 借方 | 貸方 | 摘要 | ||

| 2月26日 | 器具備品 | 250,000円 | 普通預金 | 250,000円 | パソコンABC |

期末処理

| 日付 | 借方 | 貸方 | 摘要 | ||

| 12月31日 | 減価償却 | 250,000円 | 器具備品 | 250,000円 | 少額の減価償却資産 |

少額減価償却資産の取得価額に関する明細書に記載するなどの処理が必要です。会計ソフトなどでの入力時であれば、固定資産の計上欄に「措法28条の2」の記載をしておきましょう。

30万円以上

減価償却資産として取り扱い処理をします。

サーバー用であれば5年、それ以外の用途であれば4年で償却をしていきます。

開業費との関係

10万円未満の場合は、開業費に入れます。それ以外は、開業費に入れないやり方として提示されます。

原則的な処理

開業費にあげられるのは、10万円未満の消耗品の場合です。

10万円以上の場合は、固定資産に計上します。ソフトウェアによっては、入力がしにくいこともありますので、ご注意ください。

税金計算としての確認

23万円のパソコンについて開業費を開業年度にすべて費用計上した場合と、青色申告の特例の少額の減価償却資産の特例を使った場合とを比較しましょう。どちらにおいても、その年の必要経費の額にすべてが計上されている結果は変わりません。科目名は異なってきます。結果は変わりません。この点を経理時に誤認していたとしても、最終的な説明で事足りるものでしょう。

ただし、減価償却資産の明細書に記載することや、「措法28条の2」の記載が必要なことが必要と言われます。結果として開業費に計上するとこの記載処理ができません。

また、30万円を超えているパソコンの場合、両者の結果は同じにできません。少額の減価償却資産の特例が適用できないので、開業費のように一括の資産には入れられません。

数年前に買った場合

これもよくあるケースかもしれません。中古資産を事業用に転用したとして、減価償却を行います。

一例をあげると、開業の4ヶ月前にパソコンを購入したとします。この場合、4ヶ月は6ヶ月に満たない期間なので、切り捨てて計算するため、購入金額をもとに減価償却を行います。これと条件が異なるとやり方は変わってきます。少し複雑な点となります。

事業と生活用ならあん分が必要

事業と生活の両方に使っている場合には、あん分処理を入れます。

仮に、事業と生活50%ずつであれば、以下のような会計処理になります。

| 日付 | 借方 | 貸方 | 摘要 | ||

| 12月31日 | 減価償却 | 125,000円 | 器具備品 | 250,000円 | 少額の減価償却資産 |

| 事業主貸 | 125,000円 | ||||

きれいに処理をしておきましょう。