相続税の計算でポイントとなる大きなところは、資産の評価でしょう。

現金であれば、1億円は1億円として評価されます。

しかし、1億円の土地は、実際にいくらで評価されるでしょう。

路線価から試算するやり方も当然あります。

しかし、これだけでは、土地の実態を表しにくいです。

個別の事情を反映するために、土地の形によっても評価が変わってきます。

今回は、相続税の土地評価を考えるために、奥行きが深い土地で評価額が下がることを一緒に確認してみましょう。

土地の使い勝手

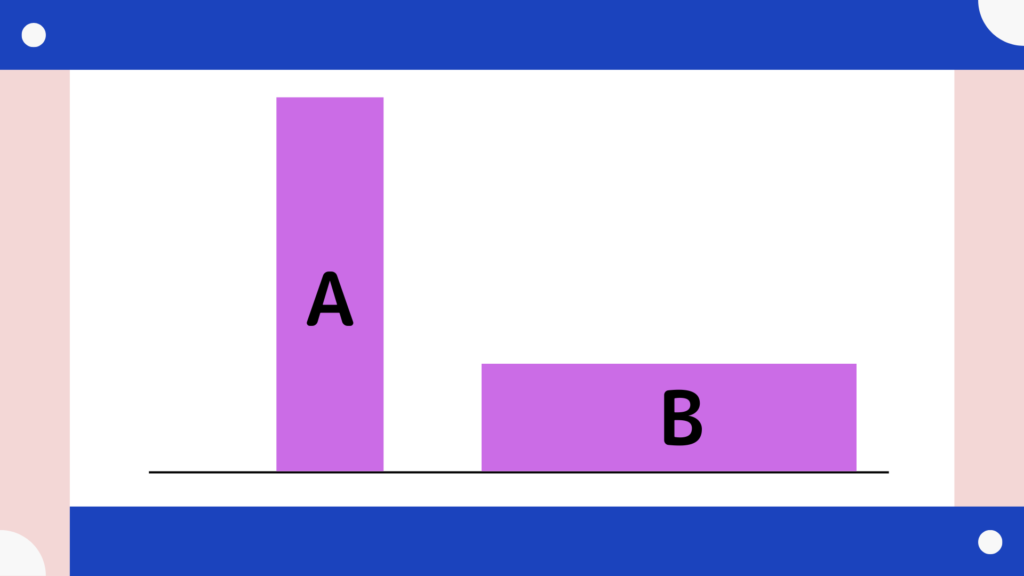

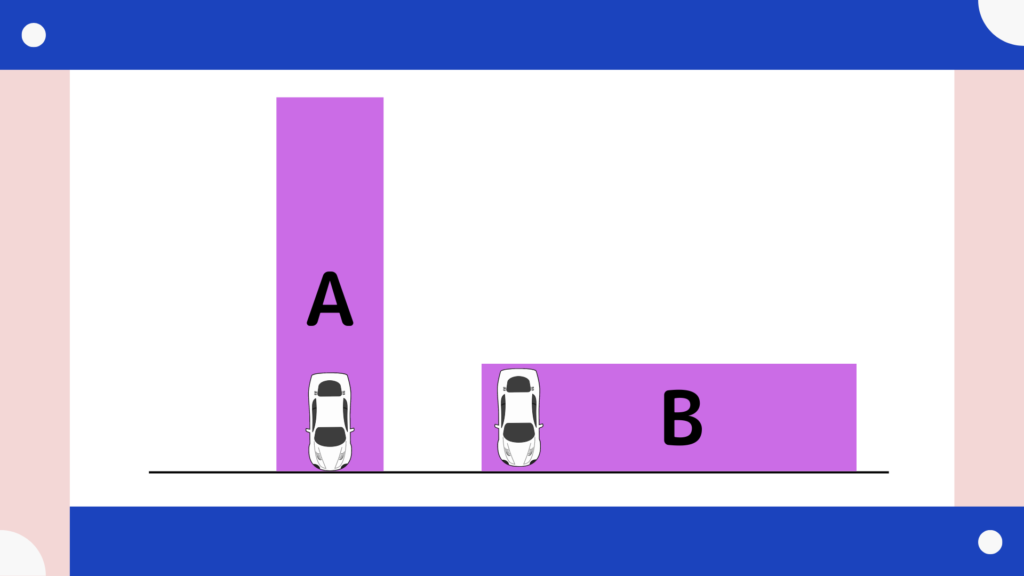

こんな形の土地があったとします。

両方ともに、価格は1億円です。

両方ともに面積は同じとしましょう。

2つの土地を比べたときに、道に長く面している土地の方が使い勝手がいいです。

これは、注文住宅やビルの建設をした方はよく分かります。

道に広く接している土地の方が、使い勝手がいいのは、駐車スペースを考えると分かりやすいです。

車を1台停めるときに、面している幅が広いとどんな風にでも停車できますが、奥に深いと車を停めるだけで使い勝手が悪くなります。

この差を評価に表しています。

奥行きの補正

奥行きが深いと土地の評価が下がる

奥行補正率というものがあります。

これは計算上と理論上の奥行きを考えて、奥行きがどうしても長い場合、評価を下げるという考え方です。

相続税と土地評価において「奥行き」、すなわち「奥行距離」という指標は非常に重要です。この奥行きは、土地が道路と接する部分から最も遠い部分までの距離を指します。しかし、相続税の土地評価においては、単なる物理的な奥行きだけでなく、「計算上の奥行距離」という特別な計測方法が用いられます。

具体的な計算例を挙げると、標準的な土地の奥行きが20メートル、評価対象の土地の面積が180平方メートル、間口が5メートルの場合、180㎡を5mで割った結果、36メートルとなります。この2つの数値を比較すると、20メートルが36メートルよりも小さいため、計算上の奥行距離は20メートルとなります。

実地の調査を行って土地を評価する必要性を感じますよね。

奥行と間口の長さ割合

奥行きが長いだけでなく、間口と比べて深いという考え方もあります。

間口 ÷ 奥行き

という考え方で、割合が小さくなると土地の評価が下がります。

例えば、補正率で6%下がるとしましょう。

1億円の土地にかかる相続税の評価を6%下げられるとすれば、

1億円 x 6% = 6,000,000円

5000万円〜1億円の税率は、30%なので =1,800,000円が下げられたことになります。

評価をきちんと行うかどうかで、相続税の納税額がこれほど変わってきます。

単純化した計算なので、もう少し複雑なところもあるでしょう。

しかし、イメージはついたかなと。

個別の事情を評価へ反映

土地の評価は、個別の事情を反映することが大切です。

今回紹介した奥行きの補正以外にも、土地に反映するべき評価項目はたくさんあります。

免税点が

3000万円+600万円 x 人数

に変わって、この金額にひっかからないように注意が必要ですね。

細かく土地の評価に反映して、相続税を法律通りに節税できるように検討するべきところです。

申告するにしても説明が必要です。迷ったときにはぜひお問い合わせください。