インボイス制度が2023年10月から始まっています。

各所で色々と騒がれていますが、インボイス制度の影響を下げるためにインボイス番号を登録しないけれども仕入側で8%控除をしていいという経過措置があります。

また、私がもう一つ課題と考えているのは、受け入れ側の対応です。

請求側がこの制度を理解していても、請求される側が経過措置を理解していないと、うまく噛み合いません。

今回は、請求書を発行する側としてこの経過措置の理解と対応方法を、そして請求を受け入れる側としてこの対応をまとめてみます。

インボイス番号 がないと2023年10月1日から消費税の請求ができなくなるの?

引き渡しベース

まず、仕事の完了日ベースでインボイスが必要かどうかが変わります。

インボイス制度が適用されるのは、2023年10月1日以降に商品の引き渡しやサービスの提供がされる場合です。

2023年9月30日までに商品が引き渡されたりサービスが行われた場合には、10月発行のインボイスについても今まで通りの方法で発行が可能です。

2023年10月1日以降の引き渡し

免税事業者、つまりインボイス番号を持っていない人でも、2023年10月以降、8%の消費税を乗せて、請求書を発行することができます。

インボイス制度を登録する理由としては、消費税の請求ができなくなるということが1番に挙げられます。これまでは売手が、消費税を納める義務がなくても(消費税の課税事業者でなくても)、消費税を乗せて請求書を発行することができました。

報道等では、インボイス制度は免税事業者を市場から排除するものとして情報が出ています。しかし、実際は、インボイス制度の登録はなくても、つまりインボイス番号はなくても、消費税を乗せて請求することはまだ可能です。

ちなみに、 インボイス番号 というのは「T+13桁の番号」です。法人の場合は法人番号の前にティーをつけたIDになります。個人事業主の方は、このインボイス番号とマイナンバーカードの番号を混同されるケースが見られます。マイナンバーカードの番号は、大切な個人情報の番号ですから、まちがって開示しないようにしましょう。個人事業主の場合には、個人情報保護の観点から、法人とは異なり、マイナンバーとインボイス番号は別です。

インボイス番号 がなくても消費税の請求はできる

あなたがインボイス番号を持っていなくても、請求書上で消費税を請求できるとは一体どういうことでしょうか。

具体的には、税別で100,000円の請求をする際に、108,000円で請求ができるといった内容になります。

経過措置期間

8%の消費税相当額の上乗せ請求ができるのは経過措置の期間が設けられているからです。経過措置と言うのは、消費税の制度変更に伴ってその影響をできる限り少なくしようといった手指になります。

社会的な影響考慮して、できる限り、この消費税の移行について円滑に行うように配慮がされています。具体的には、下記の期間で8%ないしは5%が、インボイス番号がない請求書において、仕入れた人が消費税の控除はできるといった制度になります。

| 期間 | 割合 |

|---|---|

| 2023年10月1日から2026年9月30日まで | 仕入税額相当額の80% |

| 2026年10月1日から2029年9月30日まで | 仕入税額相当額の50% |

結果的に、請求する側においても、直近で言えば8%の消費税分の上乗せをして請求してかまわないといった内容になります。

仕訳の検討

免税事業者として、消費税相当額を税込経理を想定すると、今後も同様の処理となります。

| 日付 | 借方 | 貸方 | 摘要 | ||

| 10月31日 | 売掛金 | 108,000円 | 売上 | 108,000円 | 10月分 広告宣伝代行サービス代 |

取引先への理解

この適用を受ける場合に、注意するところは、取引先へしっかり理解をしてもらうということです。理解してもらう点は2つです。

ポイント

- 2023年9月分に納めた商品や行ったサービス代については、10月以降に請求書を発行してもインボイス制度に関係がない

- 2023年10月1日以降の商品の提供や役務の提供を行っても、当面8%の消費税控除が可能

インボイス制度は、新しい制度なので、日本人かどうかに関わらず、どう対処していい分からないという場合が多々あります。経理担当者であっても、冗長に確認したり、顧問税理士に問い合わせをしてその対応を進める場合があります。

人によっては、門前払いをされてしまう可能性というのはありますから、きちんと説明をして理解をしてもらってください。

必要に応じて、この日本語ブログ、英語ブログ、私が作成しているYouTubeで理解を深めてください。

取引はお互いに気持ちよく行っていただきたいです。その理解の妨げになることを出来る限り排除するために作ってみています。請求と言うのはもちろん大事なことなのですが、それより人間関係を円滑に進めることがその根幹だと考えます。今回のような制度変更があったとしても、きちんとお互い歩み寄って行動ができるように役立てればうれしいです。

下請法による値引き制限

なお、仕入れ側が2023消費税込みの110,000円の請求書について、仕入先が「あなたは免税事業者なのだから100,000円で請求書を出してください」というのは、下請法に違反します。

公正取引委員会がそのお達しを出しています。

仕入税額控除の経過措置がありますので、値下げ要求があるにしても108,000円までです。

それ以上を求めることはできません。

法律上の厳密な請求書区分

2023年10月以降の課税事業者の請求書は「インボイス」と呼ばれますね。

これに対して、免税事業者は区分記載請求書という、これまでの請求書の方式で請求書を作成します。

それぞれは、このように異なります

| 項目 | 請求書 | 区分記載請求書 | インボイス |

|---|---|---|---|

| 発行者の氏名または名称 | ◯ | ◯ | ◯ |

| 取引年月日 | ◯ | ◯ | ◯ |

| 取引内容 | ◯ | ◯ | ◯ |

| 取引金額 | ◯ | ◯ | ◯ |

| 交付を受ける者の氏名または名称 | ◯ | ◯ | ◯ |

| 軽減税率の対象品目である旨 | ◯* | ◯ | |

| 税率ごとに区分して合計した対価の額(税込) | ◯* | ◯ | |

| 適格請求書発行事業者の登録番号 | ◯ | ||

| 税率ごとの消費税額 | ◯ |

*について記載がない場合には、受領者が自ら請求書等に追記して保存することが認められる

インボイスを発行出来ない場合は、区分記載請求書に追記をして仕入税額控除ができる請求書として発行することになります。

では、何を追加で記載する必要があるでしょうか。

次の項目で説明します。

区分記載請求書に控除対象と載せる

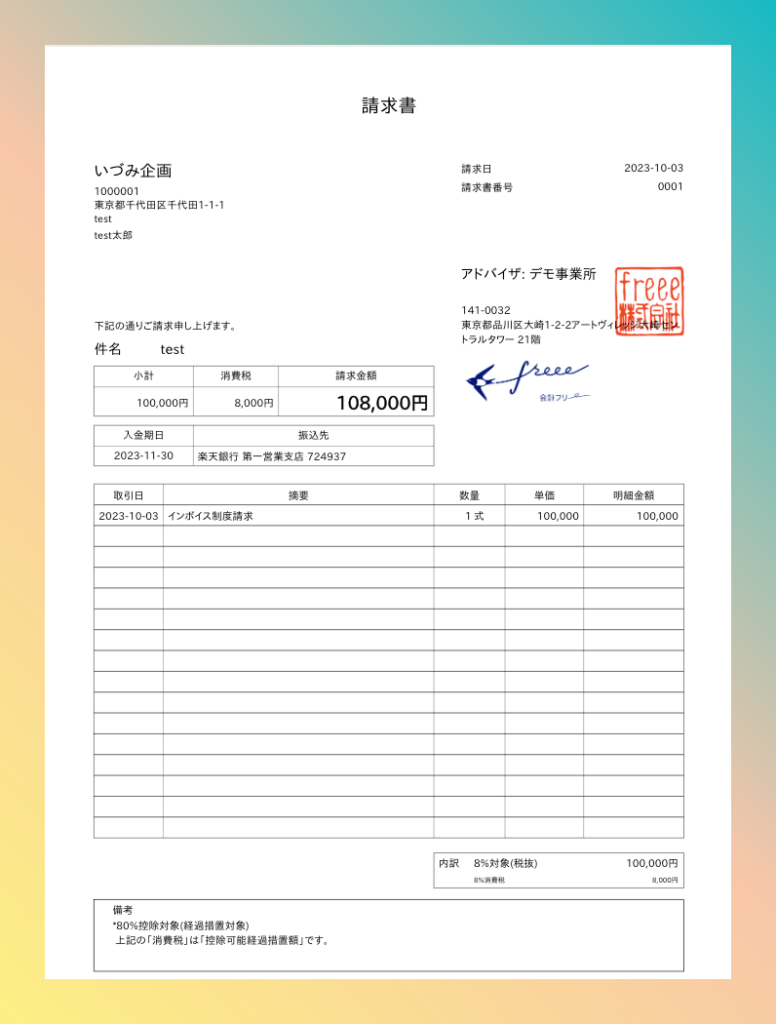

以下が請求書の一例です。

区分記載請求書の記載事項に加えて、下記「方針」で記載している注釈を書けばOKです。

受け取り手としては分かればいいですし、税務調査でこれで証明ができればいいです。

これが唯一の正解というわけではないです。

なお、厳密には「税率ごとに区分して合計した対価の額(税込)」を記載する必要があるでしょう。

しかし、免税事業者なので、ここは存在しないことになります。

解釈と書き方によって、ここは異なる可能性があります。

方針として

第一の方法として、一番単純なのは、合計額だけで請求する方法です。

免税事業者は消費税を請求することはできないので、「消費税」という欄を除いておきます。

ただし、「経過措置の適用あり、80%控除対象」などと記載をしておくと分かりやすいです。

第二の方法として、「軽減税率の対象品目である旨」「税率ごとに区分して合計した対価の額(税込)」を記載する方法も可能です。

これは区分記載請求書に追記することを通達で定めているからです。

しかし、消費税を原則的に載せてはいけないのに、請求書に消費税を載せています。

気持ち悪いと感じる人がいるでしょうから、その場合は第一の方法を使ってください。

コミコミで請求する場合

上記の方針に一番沿った内容は以下の通りです。

記載内容

- 備考:経過措置の適用あり、80%控除対象

消費税計算欄を表示したい場合

別の欄を設けて計算をしたい場合は、「80%控除対象(経過措置対象)」「消費税補正額」「控除可能経過措置額」などが考えられます。

「控除可能経過措置額」を使うとこのようになります。

記載内容

- 備考:経過措置の適用あり、80%控除対象

- 控除可能経過措置額

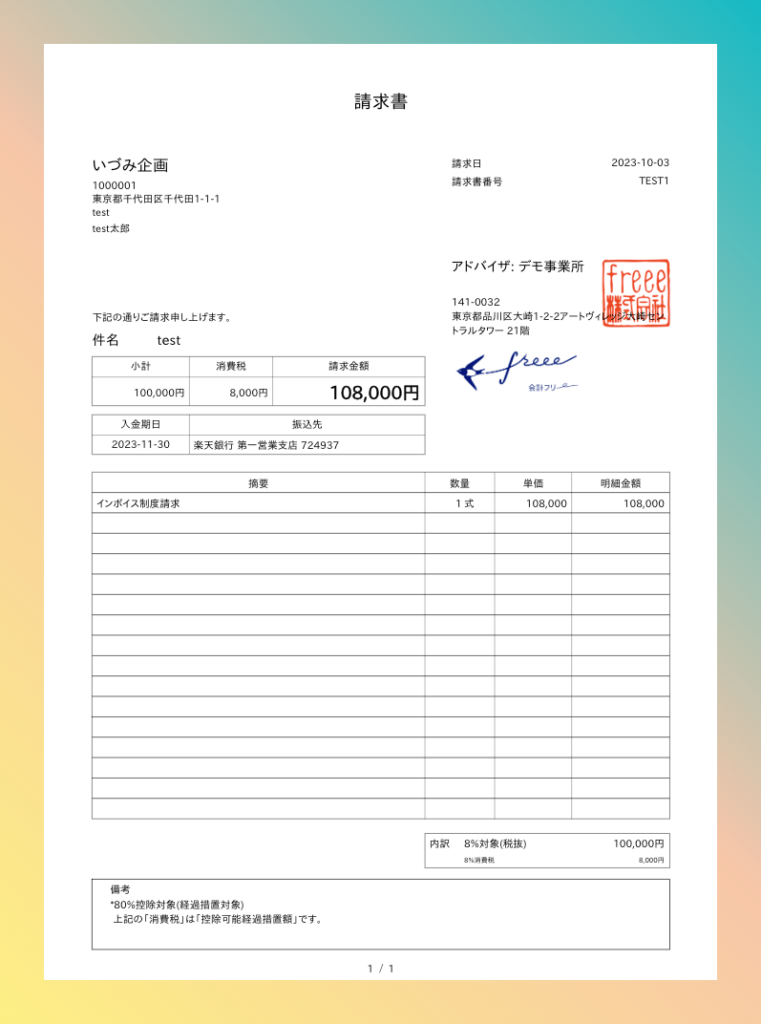

freeeの場合

試してみたのですが、freeeで請求書を作成した場合、消費税の欄を消すことができませんでした。

分かってもらえるように、備考で調整をしておきましょう。

外税の場合

備考欄に以下を記載しています。

記載内容

- 80%控除対象(経過措置対象)

- 上記の「消費税」は「控除可能経過措置額」です。

内税の場合

内税の場合も記載方法の考え方は、一緒です。

記載内容

- 80%控除対象(経過措置対象)

- 上記の「消費税」は「控除可能経過措置額」です。

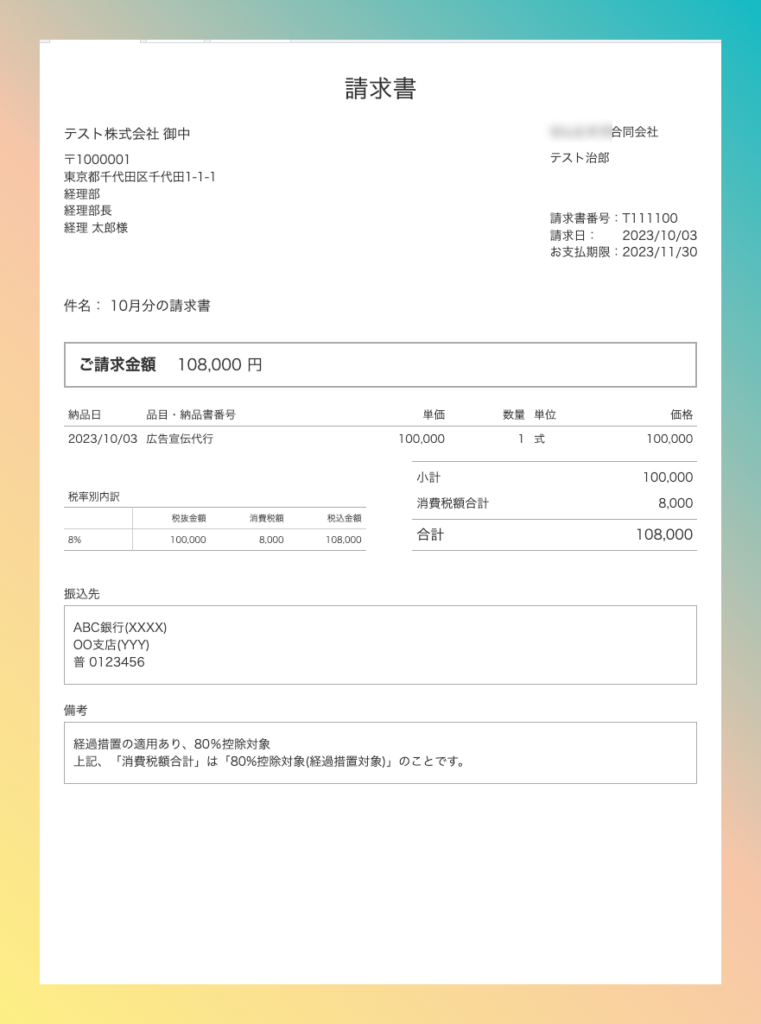

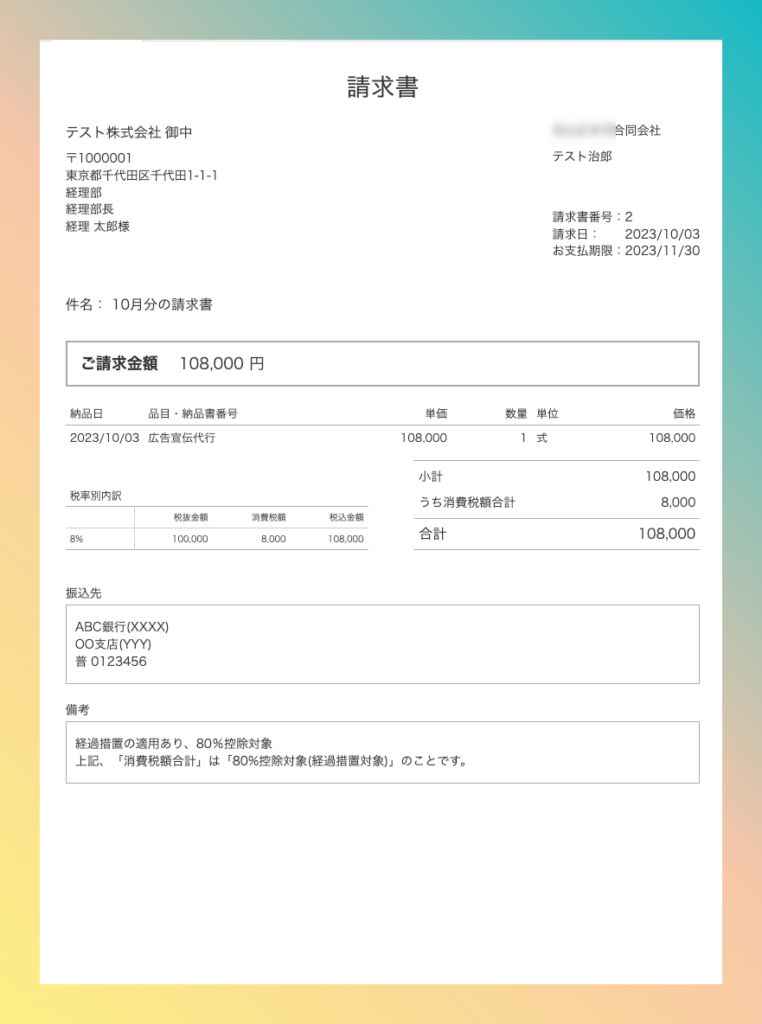

Moneyforwardの場合

外税の場合

記載内容

- 経過措置の適用あり、80%控除対象

- 上記、「消費税額合計」は「80%控除対象(経過措置額)」です。

内税の場合

記載内容

- 経過措置の適用あり、80%控除対象

- 上記、「消費税額合計」は「80%控除対象(経過措置額)」です。

Misocaの場合

外税・内税

外税内税は、上記と同様に注釈を付けて作成をしてください。

記載内容

- 経過措置の適用あり、80%控除対象

- 上記、「消費税(8%)」は「80%控除対象(経過措置額)」です。

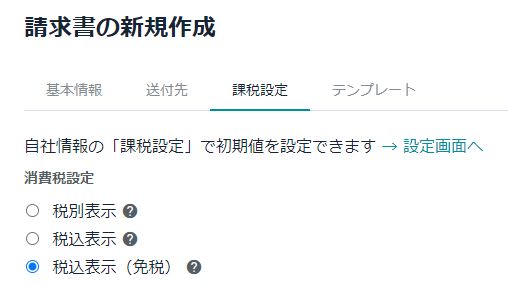

税込表示(免税)

Misocaは税込表示(免税)を選べます。

「請求書の新規作成」で「課税設定」を選びます。

ここで「税込表示(免税)」を選びます。

消費税を表示しない場合はこちらを使ってください。

あとは、「コミコミの場合」に準じて処理をしましょう。

消費税欄を消して処理ができます。

記載内容

- 経過措置の適用あり、80%控除対象

長期的には価格交渉をしていこう

インボイス番号 を手に入れるような圧力は、強いです。

すぐには難しいかもしれませんが、上記の経過措置はいずれなくなります。

長期的な目線で考えれば、本体価格自体を変更していく必要があるでしょう。

経過措置期間というのは、その本体価格の調整を進める時期という認識を持って進めてください。

どのように進めていいか分からない方は、単発相談や顧問契約をご検討ください。

英語のインボイスKindle本のお知らせ

遅まきながら、英語でインボイスについてのKindle本を作成しています。

今月(2023年10月)中には書き終えるつもりなので、この情報がお役に立ちましたら、ぽちっていただけると嬉しいです。